界面新闻记者 |

顶固集创(300749.SZ)日前披露的2025年半年报呈现出明显的业绩矛盾,表面净利润大幅增长的背后,是主营业务的持续疲软。

界面新闻记者深入分析财报数据发现,公司存在应收账款激增32.94%、流动比率跌破1、有息负债暴涨79%等多重财务风险,加之子公司出售计划失败、研发投入持续下滑,这家曾立志布局高端定制家居市场的企业,正面临严峻的经营挑战。

扣非净利润仅14万元 主营业务盈利几近停滞

"看似惊人的307%净利润增幅,实则可能是财务数据的短期调节结果。"注册会计师张斌在解读顶固集创2025年上半年财报时向界面新闻记者表示。

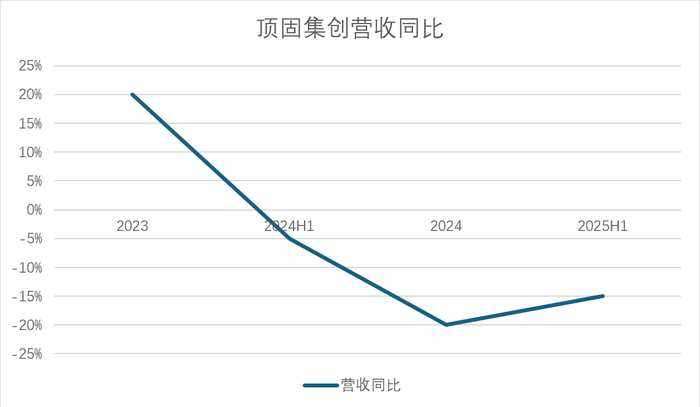

界面新闻整理数据显示,该公司上半年实现营业收入4.61亿元,同比下降14.95%;归属于上市公司股东的净利润1004.85万元,同比大幅增长307.76%,但扣除非经常性损益后的净利润仅为14万元,凸显主营业务盈利能力的实质性困境。

这种业绩表现的巨大反差并非源于业务基本面的改善,而是主要依靠"降本增效"的短期调控及坏账准备冲回等非经营性因素。顶固集创在财报中提到"持续推进降本增效工作",但从成本结构分析,其成本控制更多依赖压缩开支而非提升运营效率。2025年上半年,公司销售费用、管理费用和研发费用分别同比下降22%、6%和20%。

此外,公司上半年信用减值损失呈现525万元的收益状态,而去年同期则为451万元的亏损。

值得注意的是,2024年顶固集创仍处于深度亏损之中:全年营业收入10.27亿元,同比下滑20.06%;归母净利润亏损1.75亿元,同比降幅达982.54%;扣非净利润亏损1.83亿元,降幅更是高达2746.86%。当时公司将亏损原因归结为"行业增速放缓、固定成本刚性支出、资产减值计提增加"。2025年上半年的利润回升,并未从根本上改变这一核心困境。

"扣非净利润仅14万元,表明主营业务几乎没有实现有效盈利,顶固集创的净利润增长主要来自政府补贴(222万元)、单独应收款项减值准备转回(355万元)等非经常性损益项目。"家居行业分析师李武明向界面新闻记者分析道,"定制家居属于重运营行业,依靠非经常性损益支撑的利润增长缺乏可持续性。"

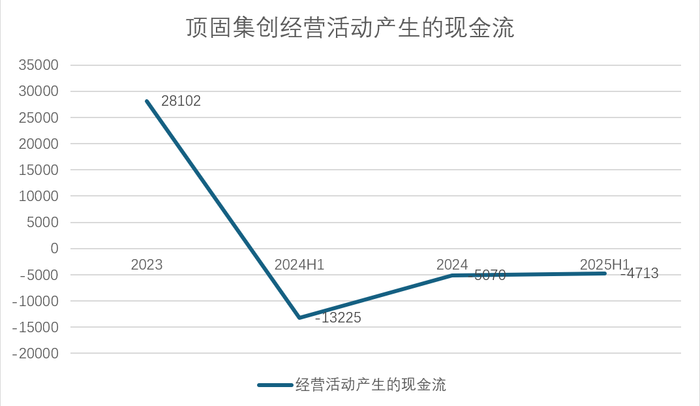

更为值得警惕的是公司利润与现金流的严重背离。上半年,顶固集创经营活动产生的现金流量净额为-4712.70万元,而同期归母净利润为1004.85万元,经营现金流与净利润的比值低至-4.69。

"正常情况下,健康企业的经营现金流应与净利润基本匹配,比值低于1就需要警惕,出现负数则说明账面利润没有转化为实际现金流入,反而在消耗企业资金。"张斌向界面新闻记者解释,"这通常意味着回款速度放缓,对于本就现金流紧张的顶固集创而言,相关风险将会进一步放大。"

现金流紧张的背后是应收账款的持续攀升。截至6月底,顶固集创应收账款达到1.13亿元,较期初增长32.94%。家居行业的应收账款状况与房地产行业密切相关,当前新房销售下滑、房企资金紧张,直接影响家居企业的回款情况。

历史坏账问题仍在持续影响顶固集创。2021年,公司因恒大集团商业汇票逾期直接产生2573万元损失,涉及总额高达2.07亿元。这一事件不仅拖累了当年业绩,更暴露了公司对大客户风险把控能力的薄弱。2024年,公司计提信用减值损失1.15亿元,其中应收账款坏账损失7672万元,其他应收款坏账损失3438万元,显示资产质量仍在恶化。

从2021年恒大逾期事件到2024年大额坏账计提,顶固集创的应收账款管理似乎并未得到明显改善。李武明对界面新闻记者指出:"2025年上半年应收账款继续大幅增加,而行业整体回款环境并未好转,未来存在计提更多坏账的风险,这将进一步侵蚀公司利润。"

流动比率不足1 有息负债激增79%

在经营利润承压的情况下,应收账款和存货的双重压力已将顶固集创推向流动性紧张的边缘。截至6月末,公司流动比率仅为0.99,远低于2的健康标准;速动比率低至0.71,同样低于1的安全水平。流动比率低于1意味着公司短期资产无法覆盖短期负债,一旦出现债务集中到期情况,存在资金链断裂的风险。

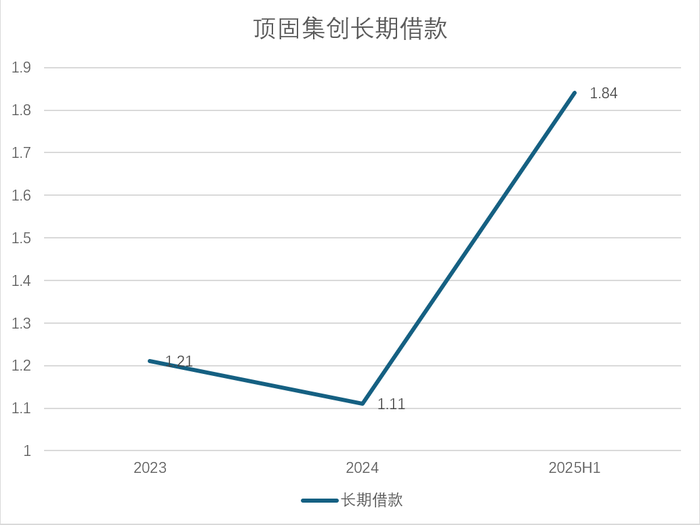

与此同时,债务规模的扩张进一步加剧了偿债压力。上半年,顶固集创有息负债从上年同期的1.36亿元增至2.44亿元,增幅高达79%。界面新闻记者拆解其债务结构发现,短期借款从2024年同期的0元增长至3495万元;长期借款从1.17亿元增长至1.84亿元,增幅57%;一年内到期的非流动负债从1890万元攀升至2478万元,同比增长31%。

"有息负债的大幅增长表明公司内生现金流严重不足,只能依靠外部借款维持日常运营。"张斌对界面新闻记者表示,"短期借款的突然增加,可能是为了应对到期债务或日常经营资金需求,但这会使公司陷入'借新还旧'的循环,利息负担将进一步侵蚀本就脆弱的盈利能力。"

更为严峻的是,顶固集创现金流已呈现"双负"态势。2025年上半年,经营活动现金流净额为-4712.70万元,投资活动现金流净额为-9227万元,意味着公司不仅主营业务未能产生正向现金流,对外投资还在持续消耗资金。

截至6月末,顶固集创资产负债率达到57.64%,同比增加9.13个百分点,财务杠杆持续攀升。货币资金占流动负债的比例为58.56%。"在这种资金状况下,公司可能面临两种风险:要么出现债务违约,要么被迫接受高利率融资,无论哪种情况,都会对业绩造成进一步冲击。"张斌对界面新闻记者表示。

子公司出售计划失败 研发投入持续下滑

在财务压力不断加剧的同时,顶固集创试图通过资产重组扭转困境的计划也接连受挫。

4月,顶固集创终止出售亏损的成都顶固100%股权,理由是"双方未能达成最终交易共识"。这一决定使公司失去了剥离不良资产、盘活存量资金的机会。

成都顶固去年亏损158万元,今年上半年亏损308万元,是顶固集创的主要业绩拖累项。出售计划失败意味着这一亏损源将继续存在,不仅会消耗公司资源,还会影响债务化解进程。

更早之前,顶固集创的并购重组也曾因尽职调查不足遭遇失败。2019年,公司先是计划以7.1亿元收购凯迪仕48%股份,后又将方案调整为12.33亿元收购96.3%股权,最终以终止告终。此后,广东证监局专项检查发现,凯迪仕存在"与第一大客户及关联方异常资金往来、账外资金支付费用、控股股东占用应收账款出资"等问题,而顶固集创对这些情况未能全面了解,尽职调查不充分,也未披露相关信息;同时,公司还未将中介机构相关人员登记为内幕信息知情人,违反了监管规定。

"并购重组是企业转型的重要手段,但顶固在凯迪仕收购案中暴露的尽职调查疏漏和信息披露问题,说明公司治理存在明显缺陷。"法律人士谢强向界面新闻记者指出,"连标的公司的基本风险都没有摸清,很难让人相信其后续战略决策的科学性。"

业务转型方面,顶固集创提出了"智能家居"战略,但研发投入却逐年下滑。公司虽提及"发展智能门锁、智能晾衣机等智能家居产品",但实际研发投入持续减少:2024年研发支出3780.59万元,占营收比例3.68%;2025年上半年研发支出降至1558万元,同比下降20%。

"智能家居是技术驱动型领域,需要持续的研发投入支撑产品创新,但顶固的研发投入不增反降,很难在智能门锁、晾衣机等细分市场与同行竞争。"李武明对界面新闻记者表示,"没有研发优势,所谓的转型只是口号,最终还是会陷入中低端同质化竞争。"

在定制家居主业上,顶固集创更是面临行业巨头的挤压。公司主要竞争对手包括欧派家居、索菲亚、好莱客等,这些企业在品牌、渠道、规模上均具备明显优势。2024年,定制家居行业进入门槛低、中低端产品同质化严重的问题愈发突出,而顶固集创营收连续两年下滑(2024年降20.06%,2025年上半年降14.95%)显示出主营业务根基持续动摇。

作为典型的房地产后周期产业,家居行业的发展与房地产市场景气度高度绑定。"新房市场是家居行业的重要增量来源,新房销售下滑意味着工程渠道订单减少,这对依赖房企合作的家居企业冲击很大。"李武明对界面新闻记者表示,"2024年,建筑及装潢材料类零售总额1692亿元,同比下降2%;全国规模以上建材家居卖场累计销售额1.49万亿元,同比下跌3.85%,行业整体处于收缩状态。"